Финансовый рынок жестоко наказывает тех, кто не умеет точно просчитывать условия, параметры и результат своих сделок. При получении необходимых теоретических знаний и достаточного опыта, для достижения успеха трейдер обязан добавить в свой арсенал еще одну составляющую - правильное управление капиталом.

Вся философия современного манименджмента заключена только в одной фразе великого Джорджа Сороса:

Сегодня управление капиталом позволяет трейдеру не только избежать убытков, но правильно определить точки входа в рынок и подходящие моменты для безопасного закрытия позиций. Можно считать любого трейдера банкиром, который не только приумножает, но и хорошо охраняет свои деньги. Рассмотрим кратко самые популярные методы.

Сегодня управление капиталом позволяет трейдеру не только избежать убытков, но правильно определить точки входа в рынок и подходящие моменты для безопасного закрытия позиций. Можно считать любого трейдера банкиром, который не только приумножает, но и хорошо охраняет свои деньги. Рассмотрим кратко самые популярные методы.

Торговля на весь капитал

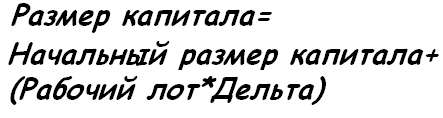

Простой и самый агрессивный метод. Каждая сделка выполняется с max-ным риском, max-ным объемом и без стопов. Конечно, если вы уверены в правильности своего торгового решения на 100% или можете позволить себе потерять депозит - удачи вам, но помните, что права на ошибку у вас нет. Даже если повезет один раз, второй, третий, все равно наступает момент, который убивает все предыдущие достижения. Однако есть схема, при которой с таким управлением капиталом можно не потерять деньги и даже заработать.

Делим весь капитал на несколько счетов и на каждом торгуем на всю сумму, можно по разным активам, стратегиям, периодам, брокерам. Это помогает избежать привязки всей суммы к одной крупной неудачной сделке и протестировать на практике несколько стратегий. Далее фиксируем прибыль при увеличении начальной суммы в 1,5-3 раза. Собираем деньги в одну кучу с учетом убыточных и «убитых» счетов, оставляем себе часть прибыли «на жизнь», остальные снова делим на несколько счетов. Обычно второй этап подразумевает на счетах бОльшие первичные вложения. Далее – схему повторяем.

Резюме: Работа по такому методу очень тяжела психологически. Так можно торговать на демо-счетах или при участии в конкурсе, где нечего терять и нужно показать «супер»результат за короткий срок. На реале метод годится только для разгона депозита краткосрочными сделками. При такой торговле нужна стратегия, в которой прибыльные сделки превышают убыточные по количеству, как минимум, в 2-3 раза и по прибыли – в 3-5 раз, но имея в арсенале такую методику можно зарабатывать и более консервативными методами.

Торговля постоянной суммой

Метод заключается в выборе трейдером фиксированной суммы, которую он может потерять – именно суммы, а не процента от капитала. Выдерживается эта сумма за счет правильного расчета объема позиции. Покажем использование метода на примере.

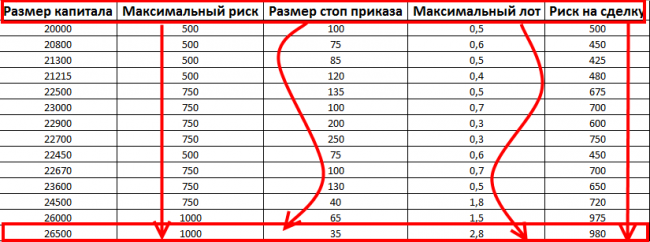

Исходные данные: депозит -$20000, риск на каждую сделку -$500, запланированный трейдером риск -$100. Задача: рассчитать риск для открытия позиции с min-ным объемом в 0,1 лот (стоимость пункта $1), а в деньгах риск составит $100. На последнем шаге требуется определение max-ного объема: max-ный риск разделим на min-ный и умножим на 0,1 (500/100*0,1=0,5 лота).

Важно: риск на сделку не должен превышать max-ный установленный, то есть если расчетный риск составит $510 долларов-сделка должна быть пропущена.

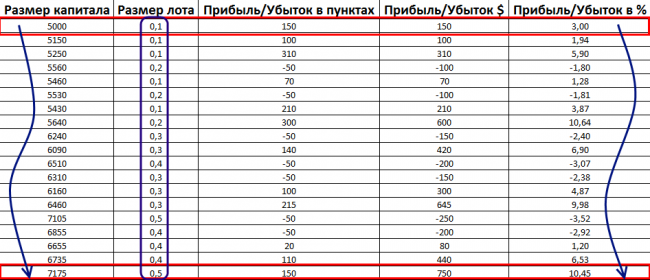

Результаты с примерами сделок сведены в таблицу.

Если риск не учитывает изменение суммы на счете и всегда остается на одном уровне, то эффективность торговли снижается, так как растет часть «неработающего» капитала, не участвующая в торгах. Более того, в случае убытков риск будет увеличиваться в процентном отношении.

Поэтому и проводится постепенное увеличение риска, чтобы убрать главный недостаток - «негибкость» (линейность) этого метода. Устанавливаются условия, при которых риск увеличивается или уменьшается, например, если для $20000 риск принят $500, то для $22500 допустимый уровень увеличивается до $750.

Резюме: за счет своей простоты этот метод управления капиталом отлично подходит для новичков. Нет сложных расчетов перед открытием позиции, что экономит время для анализа и принятие торгового решения. Расчеты max-ного объема в зависимости от выбранного StopLoss очень просто автоматизировать (в Excel, например).

Торговля постоянным лотом

Идея заключена в том, что для торговли выбирается жестко зафиксированный размер лота (или контракта - для фьючерсов). В таком случае все расчеты сводятся к определению постоянного объема.

Исходные данные: депозит $5000 долларов, объем 0,1 лота (цена пункта $1). В процессе торговли объем не зависит от депозита и не меняется.

И тут возникают две проблемы:

- Когда депозит растет, за счет постоянного лота эффективность торговли - падает.

- Если фиксируются убытки, то риск увеличивается в процентном отношении.

Выделенные строки показывают, что при росте капитала и постоянном объеме падает доходность в процентах. С ростом капитала риск в процентах снижается ( см. сделки с одинаковым убытков в 50 пунктов).

Улучшенный метод торговли постоянным лотом

Для решения проблем добавляем условия для увеличения размера лота c некоторым шагом, например, после получения прибыли в $500 увеличиваем на 0,1. Для убытков действуем в обратном порядке: если депозит «падает» на $500, то возвращаемся назад на 1 шаг- уменьшаем лот на 0,1.

Имеем следующий результат:

Преимуществами метода можно считать:

- ·простой механизм управления капиталом - нет сложных предварительных расчетов;

- ·прирост медленный, но безопасный - низкий риск потери депозита в результате серии убыточных сделок;

- ·стандартный вариант метода при увеличении депозита снижает риск на 1 сделку.

Недостаток метода заключается в «негибкости» расчетов к изменению депозита, поэтому на практике успешно используется только модифицированный вариант.

Резюме: торговля фиксированным лотом настойчиво рекомендуется новичкам – приобретается опыт с минимальным риском.

Торговля фиксированным процентом

Самый распространенный метод управления капиталом: риск на 1 сделку устанавливается в процентном отношении от размера депозита и в процессе торгов не меняется. Четких правил и ограничений нет, но рекомендованные значения находятся в диапазоне от 2% до 10%.

Важно: Этот процент должен устраивать игрока психологически - он не должен быстро «сожрать» депозит и сломать вас как трейдера (http://dewinforex.com/ru/psikhologiia-treidinga/upravlenie-riskami-na-foreks-kak-osnova-stabilnoi-pribyli.html)

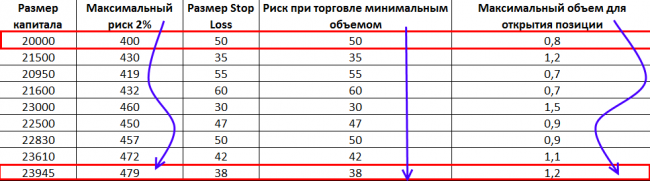

Как всегда, рассмотрим метод на примере. Основная задача после выбора уровня риска на сделку - рассчитать рабочий лот. Пересчет требуется после каждой сделки, а потому требует автоматизации.

Исходные данные: депозит $20000, допустимый риск 2%. Далее: возможный риск в деньгах: $20000*2%=$400 и Stop Loss на расстоянии 50 пунктов от точки входа.Тогда убыточная сделка, открытая min-ным объемом в 1 лот (цена пункта $10)будет «стоить» трейдеру $500.Для расчета max-ного объема сделки max-ный риск ($400) разделим на риск с min-ным объемом 1 лот ($500) и получим значение 0,8 лот.

Ниже представлены результаты 9-ти сделок и варианты рабочего лота.

- Размер капитала ставим вручную – ваш текущий баланс.

- Размер StopLoss определяем вручную в пунктах согласно торговой стратегии.

- Риск при торговле min-ным объемом в $ по формуле (размер лота)*10*StopLoss.

- Max-ный объем для открытия позиции. округляем в меньшую сторону.

Преимуществом метода считается:

- фиксированный процент риска - изменение суммы депозита на риск в процентном отношении не влияет;

- стабильное изменение объема сделок по отношению к депозиту: рост капитала вызывает рост объема и ожидаемой прибыли. В случае фиксации убытка можно быстро сократить объемы и потери.

Недостатков тоже три:

- эффект ассиметричного рычага (после убыточной сделки следующая открывается меньшим объемом) - для восстановления к исходной точке баланса нужно получить большее количество пунктов;

- неэффективность для маленьких депозитов: 2% может не хватить даже для входа с min-ным объемом;

- не всегда задействован max-ный объем.

Резюме: Проблема автоматизации необходимых постоянных расчетов быстро решается. Данный метод является достаточно эффективным и популярным, особенно для начинающих с малыми депозитами. На практике, например, даже популярные 2% фиксированного риска гарантируют долгое пребывание на рынке.

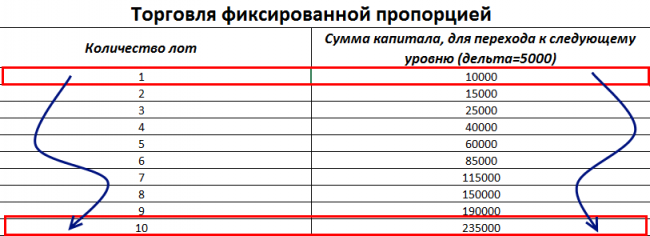

Торговля фиксированной пропорцией

Большинство методов управления капиталом ставят целью получить или max-ный доход, или min-ный риск. но если попытаться обрести контроль и над прибылью и над риском одновременно, то можно применить методику Райана Джонса из книги «Биржевая игра. Сделай миллионы, играя числами».

Способ получил название торговли фиксированной пропорцией. На начальном этапе прибыль получается небольшая, но далее за счет прибыльной торговой стратегии увеличивается темп ее роста при снижении рисков на 1 сделку (о показателях эффективности торговой стратегии http://dewinforex.com/ru/torgovye-strategii/pokazateli-effektivnosti-torgovoi-strategii-ili-kak-otcenit-shansy-na-pribyl.html ).

Необходимо ввести понятие дельта – это установленная величина прибыли, после которой трейдер получает право увеличить размер рабочего лота. Размер Дельты выбирается самостоятельно: чем меньше значение, тем агрессивнее управление капиталом. Чем большим выбирается значение, тем консервативнее придется торговать.

Формула размера прибыли на начала увеличения лота:

Исходные данные: депозит $10000, Дельта= $5000, начальный объем составит 1 лот. Чтобы получить право увеличить рабочий объем:

- до 2-х лотов - нужно заработать $5000 и увеличить баланс до $15000 (10000+(1*5000));

- до 3-х лотов - заработать еще $10000 и нарастить общий счет до $25000 (15000+(2*5000));

- до 4-хлотов -еще $15000и баланс должен быть $40000(25000+(3*5000)).

Постепенно растет объем позиций по мере увеличения капитала, но риск при этом снижается, потому что сумма для поддержания позиции также увеличивается.

Правила управления капиталом по данному методу в состоянии просадки

В случае убытков необязательно уменьшать размер рабочего лота в той же пропорции - разумнее будет уменьшить значение дельты, например, на 50%. Это позволит быстро «притормозить» темп роста просадки и снизить влияние ассиметричного рычага.

- Выполнить расчеты относительно предыдущего значения капитала (от $25000) и тогда для последующего увеличения объема (до 4-х лотов) придется снова нарастить счет до $40000;

- Рассчитывать параметры от текущего капитала ($32500), тогда сумма на депозите должна быть $47500.

Резюме: главное требование для использования метода - наличие стабильно прибыльной стратегии. Преимуществом метода считается постоянный рост объема позиций по мере роста капитала и снижение скорости убытков в неблагоприятное время. Недостатком - раздражающе малый темп роста капитала, как говорится, в начале пути, по сравнению с другими методами управления капиталом. Использование метода рекомендовано только опытным трейдерам.

И в качестве заключения …

Все популярные методики в одну статью не поместились: во второй части рассмотрим мой любимый способ получения максимума от трендовой торговли, который называется «Пирамидинг», известный на фондовом рынке метод «Безопасной и оптимальной доли», попробуем найти выгоду в использовании критикуемого всеми Мартингейла и его менее опасных вариантов «Мягкий мартингейл» и «Мартингейл с применением прогрессии», а также еще парочку малоизвестных систем. Продолжение здесь http://dewinforex.com/ru/osnovy-foreks/effektivnoe-upravlenie-kapitalom-dvizhemsia-medlenno-uverenno-pribylno.html и http://dewinforex.com/ru/osnovy-foreks/effektivnoe-upravlenie-kapitalom-diversifikatciia-riska-na-foreks.html .

Эффективность каждого метода управления капиталом можно оценивать по-разному, исходя из особенностей рынка, на котором работаете, количества денег и собственного опыта. Описанные методы при разумном использовании позволяют правильно установить необходимую долю капитала и допустимого риска в каждой сделке и увеличить результат любой торговой системы. Источник: Dewinforex

Социальные кнопки для Joomla

72504

72504