Setiap indikator korelasi memiliki satu tujuan yaitu menggambarkan hubungan ketergantungan antara harga dua atau beberapa instrumen dengan bantuan nilai relatif. Cara guna dan grafik algoritma tersebut sangan berbeda tergantung pada tujuan programmer atau trader. Kami tidak mempertimbangkan korelasi karena analisa ini kurang berguna, jadi kami akan mempertimbangkan ciri khas algoritma tertentu.

Setiap indikator korelasi memiliki satu tujuan yaitu menggambarkan hubungan ketergantungan antara harga dua atau beberapa instrumen dengan bantuan nilai relatif. Cara guna dan grafik algoritma tersebut sangan berbeda tergantung pada tujuan programmer atau trader. Kami tidak mempertimbangkan korelasi karena analisa ini kurang berguna, jadi kami akan mempertimbangkan ciri khas algoritma tertentu.

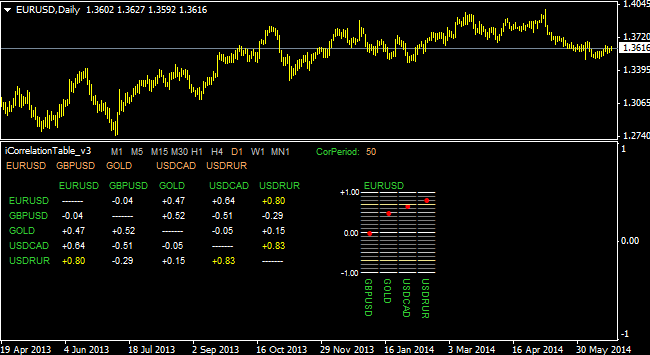

Tanpa kesangsian indikator korelasi iCorrelationTable dapat disebut yang indikator yang paling populer dan berguna antara indikator semacam, karena, yang pertama, indikator ini sangat fleksibel untuk diatur, dan kedua, indikator ini memberi sebanyak informasi semungkin di sebuah jendela secara cocok, dan, ketiga, indikator ini tidak menyusahi terminal, walaupu indikator menggunakan banyak instrument dalam jangka waktu yang lama. Gambar di bawah menunjukkan contoh jendela:

Cara kerja dan peraturan indikator ini punya beberapa ciri khas, pertama-tama indikator ini memungkinkan trader mengatur jumlah instrumen keuangan yang tidak terbatas untuk mengadakan analisis. Untuk itu, Anda sebaiknya membuat berkas teks yang disebut «Symbols» dan mendaftar tickers secara teratur di dalamnya, secara kolom, setelah itu dokumen seharusnya disimpan dalam direktori MQL4 → Files. Untuk membuat indikator menggunakan instrumen daftar ini saja, Anda seharusnya memilih nilai 2 bagi parameter SymbolsListVariant ketika Anda menginstal kode grafik. Pengaturan contoh tersebut adalah pengaaturan sebagai berikut:

Dalam contoh ini, Anda dapat melihat korelasi kuat antara pasangan USD-RUR dan USD-CAD karelasi ini disebabkan oleh pengaruh dolar Amerika Serikat dan pasar minyak. Sebaiknya diperhatikan grafik ini boleh digunakan hanya untuk mengenali pasar dalam jarak waktu yang panjang bersama dengan analisis fundamental. Strategi ini tidak berguna atau informatif untuk perdagangan dalam sehari.

Indikator korelasi untuk perdagangan dalam sehari

Metode yang berdasar pada konvergensi/divergensi sering digunakan untuk berspekulasi secara aktif, jadi banyak indikator dibuat untuk memberi trader keuntungan statistic. Sayangnya, kebanyakan indikator semacam ini tidak berguna di pasar mata uang asing, karena ketika trader mencoba menangkap "convergence", dia menjual alat sintetis, misalnya, ketika trader membeli pasangan EUR-USD dan menjual pasangan GBP-USD, dia sebenarnya mengadakan transaksi yang bernilai sama dengan pembelian pasangan EUR-GBP.

Oleh karena itu, walaupun kita tidak dapat menggunakan strategi ini dalam pasar mata uang asing, kita sebaiknya memperhatikan bahwa strategi ini adalah strategi yang menarik dalam pasar logam mulia. Dalam strategi ini, indikator yang disebut OverLay Chart merupakan pembantu trader yang baik. Indikator ini membuat grafik instrument berkorelasi tambahan di jendela, misalnya grafik emas adalah sebagai berikut:

Walaupun contoh ini menggambarkan strategi "sejam", kami menasehatkan menggunakan strategi ini dalam jangka waktu yang lebih pendek, karena ada kemungkinan yang cukup besar untuk menangkap gerakan jangka pendek pada logam yang terlambat yang disebabkan oleh pergerakan logam yang lebih aktif. Selain itu perdagangan dengan algoritma tersebut butuh trader tahu ciri alat-alat kerja, yaitu trader sebaiknya mempunyai pengalaman, karena indikator ini tidak ada panah atau garis tambahan, yang sangat diperlukan untuk pemula.

Dengan demikian, kalau kita menyimpulkan ringkasan singkat kita dapat memperhatikan beberapa kesimpulan. Yang pertama, indikator korelasi klasik yang menghitung koefisien menguntungkan lebih kalau digunakan untuk mengelola portofolio instrumen, yaitu, dalam jangka menengah. Yang kedua, konvergensi/divergensi secara keseluruhan tidak berguna untuk pasangan mata uang, tetapi jika strategi tersebut tidak menyebabkan pembentukan instrument perdagangan yang sintetis dan boleh digunakan, Anda dapat menggunakan scalping yang berhasil.

Social button for Joomla