О том, что тренд – друг трейдера слышали, наверное, все спекулянты. Но это не означает, что торговать нужно исключительно в направлении сложившейся тенденции. При должном опыте можно торговать и против тренда, получая неплохой профит.

Контртрендовая торговля отличается повышенным риском по сравнению с обычной, зато и потенциальная прибыль велика. Если удалось войти в самом начале затяжной коррекции или даже в момент смены тенденции, то можно практически полностью выбрать новое движение. При входе по тренду мы сначала ждем подтверждения того, что тренд сменился и только потом заключаем сделку, т. е. часть движения теряется.

Однозначно не стоит входить против тренда новичкам, во-первых, у них могут быть проблемы с самоконтролем, а во-вторых, выявить точку остановки текущего тренда непросто даже трейдерам со стажем. Входы против сформировавшейся тенденции можно рассматривать как дополнение к основной рабочей стратегии, иногда на графике будут складываться идеальные условия для входа, вот их то мы и будем использовать.

Типовые ошибки при торговле против тренда

Обычно, когда человек смотрит на график, то его взгляд непроизвольно «цепляется» за экстремумы, потом он оценивается масштаб движения после максимума/минимума и приходит к выводу, что контртрендовая торговля – именно то, что нужно. На самом деле это не более чем опасное заблуждение.

Проблема в том, что человек, бегло просматривая график не видит массу входов против тренда, которые были бы убыточными. Такие сигналы просто теряются на фоне истории, но если детально разобрать любую тенденцию, то таких входов будет немало.

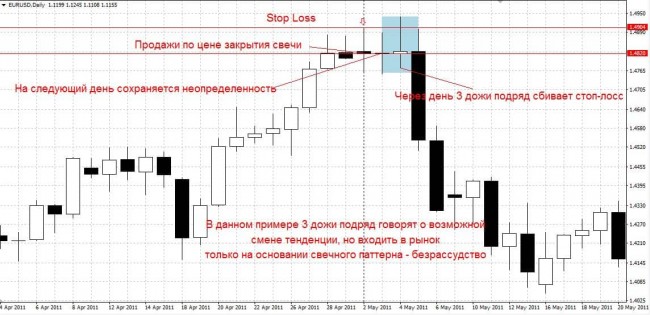

Как правило, перед разворотом либо началом более-менее серьезной коррекции на графике формируется соответствующая свеча, может показаться, что торговать можно только по этим сигналам. Проблема заключается в том, что перед разворотом таких свечей может сформировать несколько, причем каждая будет вышибать выставленный стоп-лосс.

Предположим, что на D1 после затяжного восходящего тренда на графике сформировалась дожи (т.е. силы быков и медведей в тот день были примерно равны). Трейдер открывает короткую позицию по цене закрытия свечи, стоп размещается за ее экстремумом. Но на следующий день на рынке опять наблюдается неопределенность, сделка колеблется около нуля. Та же картина повторяется и на следующий день, но цена сбивает стоп, обновляя экстремум.

В этом примере контртрендовую торговлю лучше было бы вести с помощью отложенных ордеров. Логично было бы разместить отложенный ордер пунктов на 15-20 ниже Low первого дожи. Эта небольшая страховка позволила бы избежать убытков. Но данный вход все равно можно считать рискованным, ведь кроме дожи других сигналов для входа не было.

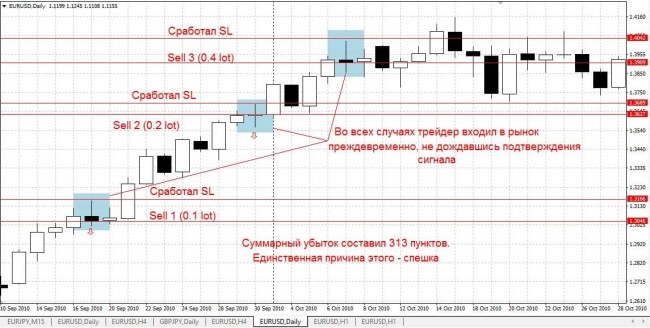

Еще хуже ситуации, когда график последовательно несколько раз дает ложные входы. Многие трейдеры, особенно новички, в таких ситуациях увеличивают лот, стремясь отыграть убытки, что приводит к сливу большей части депозита.

В рассмотренном примере жадность заставляла трейдера совершать сделки сразу после формирования дожи, не дожидаясь подтверждения сигнала. Это стало причиной убытков в размере 313 п, а учитывая увеличение лота, убытки становятся еще более ощутимыми.

Но рассмотренные примеры не означают, что вход против тренда обречен на неудачу. Просто нужно несколько подтверждений полученного сигнала, но и в этом случае риск будет велик.

Как обезопасить себя при контртрендовой торговле

Если входы против тренда используются только как дополнение к основной торговой системе, то можно использовать несколько простых правил, при соблюдении которых шансов на успех будет больше:

- желательно, чтобы точка потенциального разворота/начала коррекции совпала с сильным уровнем. Уровни можно искать на старшем таймфрейме, для поиска поддержки/сопротивления можно использовать Fibo уровни, построенные на старшем таймфрейме;

- случаются ситуации, когда на истории уровень не отслеживается, но по графику видно, что он начинает формироваться, в таком случае входить лучше отложенными ордером. В рассмотренном примере цена вошла в расширяющийся треугольник на вершине тренда, продавать можно было либо в момент пробоя поддержки (линия 1-3-5), либо отложенным ордером, установить его следовало бы пунктов на 20 ниже точки 3;

- дивергенция усиливает полученный сигнал;

- нужно учитывать характер движения цены шансов на начало коррекции больше если движение было резким, для него характерны крупные свечи с малыми тенями. Дойдя до уровня у цены может просто не хватить сил, чтобы пробить его с первого раза, поэтому возможна как минимум коррекция;

- графические паттерны усиливают полученный сигнал;

- если неопределенность на рынке сохраняется в течение 7-10 свечей после формирования сигнала, то сделку лучше закрыть вручную или переставить в безубыток.

Внимание нужно обращать и на поведение цены. Иногда во время резких всплесков активности формируется свеча с большим телом (особенно заметно на небольших таймфреймах), которая пробивает сопротивление/поддержку, но затем происходит сильный откат, и свечка в итоге закрывается с большой тенью.

Чаще всего в таких ситуациях следует движение в направлении отката и есть шанс взять как минимум 30-50 пунктов. Хотя бывают и неудачные моменты, когда цена на протяжении 2-3 свечей движется с большим размахом и просто сбрасывает «лишних пассажиров».

Внутридневная контртрендовая торговля

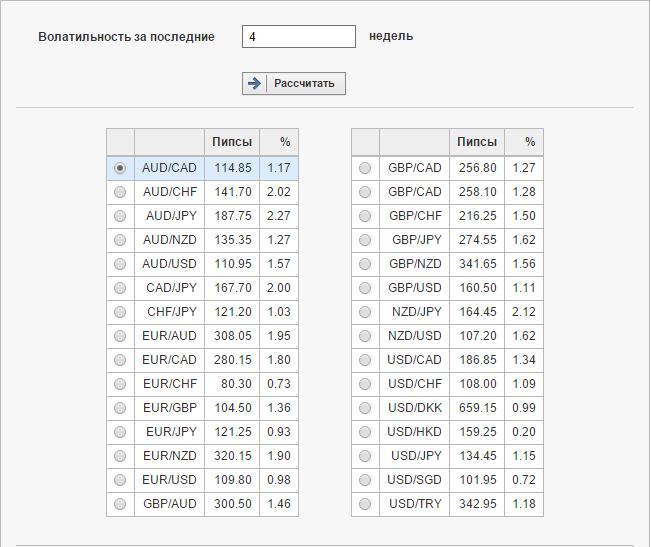

Можно попробовать торговать опираясь только лишь на усредненный дневной диапазон движения цены. Суть метода заключается в том, что подсчитывается сколько в среднем за день проходит цена, и сделка заключается в направлении против движения цены за день уже тогда, когда он прошла большую часть среднего движения.

Допустим, в за сутки цена проходит в среднем 100 п. Если в один из дней она в одном направлении прошла 80-90 п, то можно войти в обратном направлении, рассчитывая на небольшой откат. Такой подход работает только на относительно спокойном рынке, неожиданные новости могут сломать всю картину.

Рассчитать волатильность любой пары можно самостоятельно с помощью индикатора ATR (Average True Range). В настройках задается число свечей, по которым будут усредняться данные, узнать среднее значение волатильности в любой день можно просто наведя курсор на кривую индикатора.

Можно воспользоваться онлайн-сервисами, в настройках задается период расчета, выбирается валютная пара после чего отображается ход цены в пунктах по дням, часам. Например, EUR/USD за январь в день проходила порядка 110 п, так как часть месяца пришлась на праздники, можно добавить пунктов 5-10 и окончательно принять средний дневной диапазон равный 115-120 п.

Как только цена проходит за день примерно 80-90% от среднего значения можно входить в рынок. Обычно стоп-лосса в 20-25% от принятой средней волатильности цены должно хватить, ТР ставится либо вдвое большим, либо вообще не используется, а используется трал.

Недостатком такой контртрендовой торговли является то, что дневная волатильность цены может намного превышать среднее значение, рассчитанное за пару месяцев. Выставив стандартный SL в такой ситуации убыток гарантирован, также сюрприз могут преподнести неожиданные новости. Слишком многое при таком подходе к торговле зависит от удачи, а потому рассчитывать на серьезный заработок не стоит.

Паттерн для контртрендовой торговли

Паттерн предполагает формирование 7 точек с четкими соотношениями между ними. При совершении покупок точки 1, 3, 5 – минимумы, последовательно повышаются, 2, 4 – локальные максимумы, последовательно повышаются. Искать экстремумы будем с помощью стандартного индикатора ZigZag.

После формирования 5 точки можно устанавливаться отложенный ордер на вход в рынок. В рассмотренном примере вход может выполняться 2 способами:

- не дожидаясь формирования 6 и 7 точек. В таком случае после формирования точки 5 от точки 4 нужно отложить вверх расстояние 4-5 и установить отложенный ордер на продажу. Горизонтальный уровень, построенный через точку 4 считается ключевым, прибыль фиксируется на нем;

- после формирования точки 7. В таком случае отложенный ордер располагается чуть ниже точки 7, цель та же.

Стопы стратегия не предусматривает, но при входе в рынок по 2 способу SL можно расположить над точкой 6 на несколько пунктов.

Возможны ситуации, когда после формирования точек 6 и 7 цена не разворачивается, а идет дальше, формируя новые экстремумы. В таком случае отложенный ордер из-под т. 7 перемещаем под каждый новый локальный минимум. Но уровень фиксации прибыли остается тот же – на уровне т. 4.

Торговля на пробой трендовых линий

Можно существенно снизить риски при контртрендовой торговле если пытаться войти не на самом пике, а немного погодя, когда цена пробьет поддержку/сопротивление и закрепится за ней. Это считается сильным сигналом, который говорит как минимум о начале коррекции.

Заключать сделку можно либо в момент пробоя трендовой линии (более рискованный способ), либо после состоявшегося ее ретеста. Ретест в большинстве случаев подтверждает истинность пробоя, правда, не всегда он формируется по всем правилам, цена может просто не дойти до пробитой линии и не дать нормальную точку для входа.

Дополнительно сигнал может усиливаться дивергенцией на графике перед пробоем, а также свечными паттернами.

Простая контртрендовая стратегия

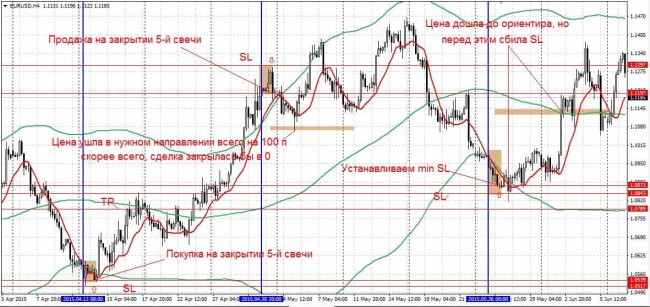

В сети можно найти массу простых стратегий, рассмотрим некоторые из них. ТС «Трофей» отличается максимальной простотой, из индикаторов понадобятся только 2 SMA, одна с периодом 10 (применить к High), вторая – к Low, период равен 8.

Идея стратегии базируется на том, что даже при сильном тренде цена не будет идти в одном направлении больше 5 дней подряд. Контртрендовая торговля предполагает после 5 дней ярко выраженного трендового движения вход в обратном направлении в надежде на небольшой откат.

Правила для продаж таковы:

- цена должна находиться над обеими скользящими средними;

- как только 5 свечей подряд закрываются над обеими МА совершается продажа (свечи не должны касаться МА тенями), SL располагается над High 5 свечи + 20-30 пунктов. Если 6 свеча закрывается в прибыльной зоне, то сделка также закрывается, если же цена топчется на одном месте и стоп не сработал, то сделка выйти из рынка следует на 7-8 свече, не позднее.

Часто вход заканчивается фиксацией прибыли уже на следующей свече с профитом 20-30 пунктов. Если же сделка закрылась с убытком, то отсчет свечей ведется заново, прибыль по 2 контртрендовому входу перекрывает убыток 1 сделки.

Как вариант контртрендовой торговли можно рассмотреть комбинацию BollingerBands и МА, настройки индикаторов придется подбирать вручную для каждого таймфрейма и валютной пары. Для H4 EUR/USD неплохо подходит SMA с периодом 10 (применить к Low) и Bollinger Bands (110, 0, 2).

Правила для продаж:

- срединная линия BollingerBands направлена вверх;

- скользящая средняя выходит за пределы канала (т.е. пересекает верхнюю границу снизу-вверх);

- с момента пересечения отсчитываем 5 свечей и на закрытии 5-й открывается короткая позиция;

- необходимо, чтобы с момента пересечения МА границы ВВ и до заключения сделки скользящая средняя находилась над верхней границей BollingerBands.

Стоп-лосс устанавливается под экстремум 5 свечей, сформированных после пересечения линий (минимальная величина – 25-30 п), а ТР – на уровне срединной линии BollingerBands (можно вместо этого тралить сделку). Иногда с помощью такой методики торговли удается поймать не только начало коррекции, но даже разворот тренда.

Подведение итогов

Контртрендовая торговля – довольно рискованный способ заработка, точно определить точку разворота очень сложно. С другой стороны, при удачном стечении обстоятельств удается взять большую прибыль на коррекции или даже поймать смену тенденции. Новичкам о такой методике торговли лучше забыть, только когда прибыль на валютном рынке станет привычным делом можно пробовать торговать против тренда.

Но учитывая риски использовать такой стиль торговли как основной вряд ли можно порекомендовать. Рассматривать торговлю против тренда можно только как дополнение к основной торговой системе, если формируются идеальные условия для входа, то можно рискнуть и войти небольшим лотом. Источник: Dewinforex

Социальные кнопки для Joomla

70842

70842