Как правило, трейдеру недостаочно определить точку разворота и наиболее вероятную цену, хочется еще и рассчитать момент появления этой цены, то есть ответить на самый главный вопрос – «когда». Правильное построение угловых паттернов, частным случаем которых считаются Вееры Фибоначчи и Ганна, позволяет определить примерный «маршрут» цены, в том числе и ключевые временные точки на этом пути.

Попытки временного прогноза появились вместе с финансовым рынком, но сегодня являются самой сложной задачей, особенно для рядового трейдера. Если с первоочередной задачей технического анализа – определить направление, цену и диапазон колебаний − при определенном уровне опыта большинство из нас худо-бедно справляется, то попытки хотя бы примерно рассчитать время, когда именно на рынке «появится» та самая «техническая» цена − практически невозможно. Но если определить (хотя бы примерно!) временной диапазон, в котором наиболее высока вероятность конкретной цены, то можно успеть к этому подготовиться и защитить себя от рыночных неприятностей, а если повезет – то и заработать.

В первом приближении для этой цели можно использовать доступные стандартные средства, хотя построение и трактовка ценовых «угловых» конструкций требует некоторого опыта. «Веерные» структуры представляют собой наклонные линии динамической поддержки/сопротивления с единым центром и общим направлением. Технический анализ традиционно связывает угол наклона любых ценовых линий с силой тренда, поэтому точки будущих пересечений таких линий с горизонтальными ценовыми уровнями получают дополнительный запас надежности. Напомним кратко характеристики используемых необходимых инструментов

Веер Фибоначчи

Числа Фибоначчи чрезвычайно популярны на финансовых рынках именно потому, что чаще всего подтверждают фрактальную теорию и волновую теорию Эллиота. Основой Веера Фибоначчи является традиционная одноименная сетка, вернее, три базовых уровня 38,2%, 50%, 61,8%, а современные средства теханализа выполнят построения автоматически. Подробнее об инструментах Фибоначчи – здесь.

В целом предполагается, что оттолкнувшись от линии веера 38,2%, цена должна развернуться и продолжить двигаться в направлении основного тренда. Это и будет сообщать о сильном тренде. Тем не менее, высока вероятность варианта касания ценой линии 50% − и только тогда коррекцию можно считать законченной, но в таком случае считается, что основная тенденция ослабевает.

Глубина коррекции помогает оценить силу текущего тренда. Именно закрепление цены за лучом 61,8% дает повод рассматривать все, то происходит не как временную коррекцию рынка, а как полноценную смену тренда. Обычно используют, как минимум, 4 луча, добавляя после уровня основной коррекции (61,8%) как дополнительный фильтр уровень 76,4% (0,764). Именно поведение цены на этой линии позволяет окончательно решить, что именно происходит − коррекция или разворот. На практике пробой луча 76,4% означает, что с идентификацией и входом на развороте уже опоздали.

Коррекционная волна, которая достигает уровня 61,8%, сигнализирует о существенном ослаблении тренда и высокой вероятности смены направлении, например, в случае бычьего тренда можно ставить лимитный ордер на продажу чуть ниже линии 61,8% с коротким StopLoss выше последних max-мов в области нулевой линии Фибо.

Тем не менее, прямое использование веера Фибоначчи для определения точек откатов не рекомендуется: всегда присутствует погрешность построения векторов веера и субъективность трактовки сигналов. Для входа нужно оценивать ценовые уровни с помощью технических инструментов другого типа (например, объема).

Более того, если коррекционная волна пробивает уровни 23,6%, 38,2% и движется к отметке 50%, сигналы прямого веера ослабевают, области откатов уже четко не видны, и рекомендуется построение дополнительного коррекционного веера Фибоначчи – на участке наиболее глубокой коррекции.

Если в результате коррекции цена пересекла все уровни веера и все-таки развернулась в сторону тренда, и, тем более, если при этом образуется новый локальный экстремум, то в этой ситуации веер Фибоначчи строим заново или корректируем до новой точки локального экстремума. Веер Фибоначчи практически не используется без других инструментов и основательного фундаментального анализа.

Веер Ганна

Линии Веера Ганна также строятся под различными углами − к базовой линии «один к одному» (линия Ганна), которая определяет текущее состояние рынка: положение цены над этой линией служит признаком растущего рынка, ниже нее – нисходящего. Данная линия представляет собой некий теоретический баланс между временным диапазоном и ценовым. Чтобы наклон линии Ганна был максимально приближен к 45°, вертикальная и горизонтальная оси должны иметь одинаковый масштаб. Выход цены выше/ниже линии 1х1 свидетельствует о высокой вероятности разворота, и далее цена, согласно теории, должна достичь следующей линии тренда. То есть, если один из лучей веера Ганна пробит, нужно ждать консолидации цены вблизи следующего луча.

Упрощенный смысл угла Ганна – попытки определить амплитуду движения цены при движении цены в направлении основного тренда. Именно центральная часть веера определяет актуальный диапазон поддержки/сопротивления. Восемь основных углов определяют дополнительные силовые линии в зависимости от направления движения цены. Подробнее об инструментах Ганна – здесь.

За счет того, что в расчете линии Ганна присутствуют координаты опорных точек по цене, масштабу и шкале времени, предполагается, что веер позволит прогнозировать время прибыльного входа и выхода. Инструмент, встроенный в MetaTrader 4(5), представляет собой вариант динамического Веера Ганна, который строится аналогично Вееру Фибоначчи − по двум экстремальным точкам.

Правильно построенный Веер Ганна, например, на Н1 (внутри дня) в пятницу, будет актуальным в течении как минимум следующей недели, если, конечно, не помешают фундаментальные факторы. Веер Ганна позволяет оценить расположение уровней поддержки/сопротивления в каждой точке ценового графика, что особенно полезно, например, для свинг-торговли.

Основная проблема Веера Ганна, как и всей теории автора – в точности построений. Несмотря на различные варианты индикаторов (кроме стандартных в терминале), погрешность при автоматическом построении достаточно высока, а строить вручную довольно сложно.

Совместное использование двух типов веерных конструкций в целом обеспечивает появление дополнительных силовых уровней в критических зонах, что позволяет лучше контролировать текущую ситуацию

Применение методик Фибоначчи для временного прогноза

Фибо+Фибо

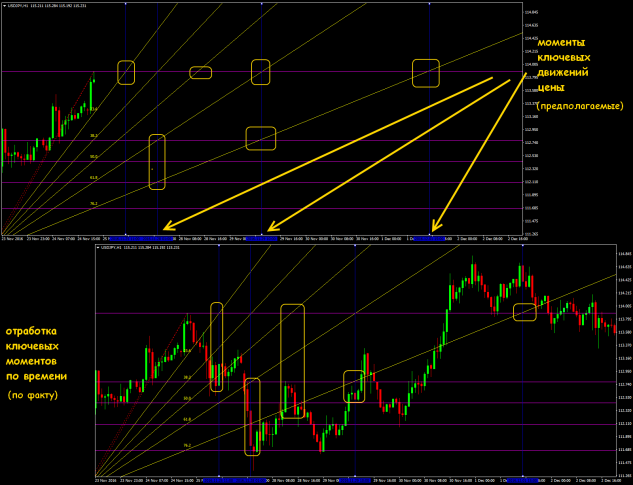

Логично использовать Веер Фибоначчи в комплекте с ценовыми уровнями. Стандартные линии Фибо никак не учитывают временной фактор и только предупреждают о сильном ценовом уровне и возможном движении вблизи него. Практика показывает, что сочетание Веера Фибо с аналогичными линиями, построенными на одной базе, позволяет на пересечении линий получить некоторые «ключевые» точки, расположенные на ближайшем временном интервале. Построив в такой точке вертикальную линию, получаем будущие временные параметры (дата; время).

При правильном выполнении построений на периодах от Н1 и выше такие моменты практически всегда отрабатываются. Можно предположить, что в это время рынок будет принимать некоторое решение – это ни в коем случае не говорит о том, что именно произойдет, но можно хотя бы сконцентрироваться на рынке перед такими моментами.

Если до этого времени не происходит сильных спекулятивных движений (то есть все отношения Фибо – сохраняются!), то, с наибольшей вероятностью, через 1-3 свечи будет выполнен классический технический сценарий. Особенную ценность такие сигналы имеют для подтверждения предстоящего разворота.

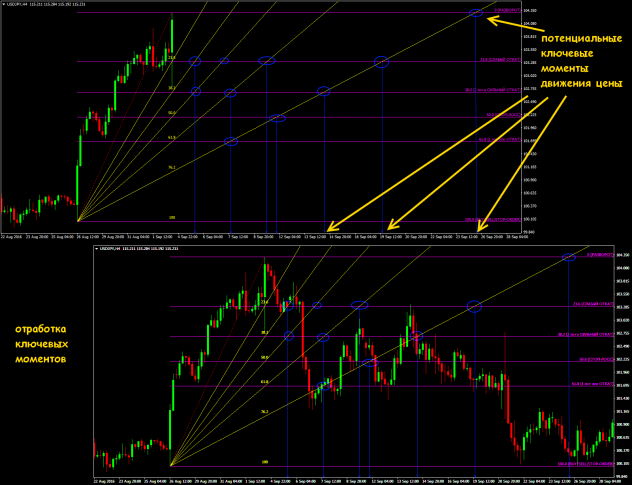

Веер Ганна+Уровни Фибо

Аналогичная схема достаточно надежно работает и в случае Веера Ганна, тем более, что на линиях Ганна такие ключевые точки опережают факт отработки сигнала как минимум на 2 свечи – этого времени вполне достаточно, чтобы правильно отреагировать.

Не стоит забывать, что в таком временном анализе погрешность составляет 1-2 свечи до/после точки пересечения, то есть 1-2 периода графика.

Не стоит забывать, что в таком временном анализе погрешность составляет 1-2 свечи до/после точки пересечения, то есть 1-2 периода графика.

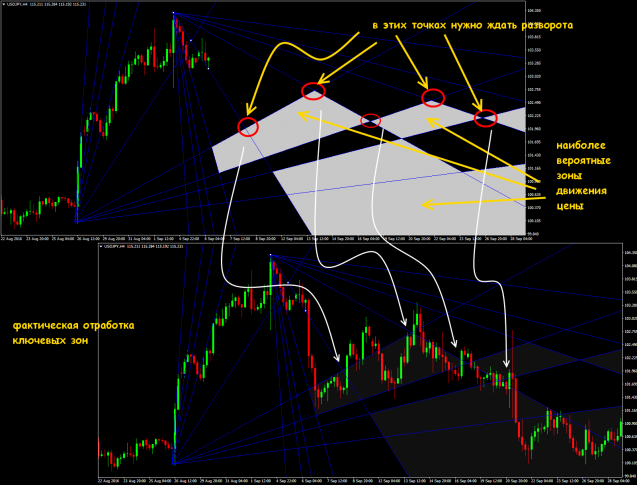

Два веера Ганна или ценовые зоны

При достаточно глубокой коррекции рекомендуется строить дополнительный Веер Ганна в направлении против текущего тренда, тогда ценовое поле получается разделенным на определенные «ценовые зоны» и «мертвые зоны» − с различной вероятностью движения цены. Наиболее вероятными считаются участки, ограниченные линиями обеих конструкций. Примерно так:

Вероятность попадания цены в указанную «зону», отработка ключевых точек и ценовых уровней получается очень высокая.

Временные зоны Фибоначчи

Этот технический инструмент входит в стандартный набор любой торговой платформы, но используется чрезвычайно редко именно потому, что дает довольно спорные сигналы.. Методика построения аналогична вееру: выбирается некоторый временной интервал в качестве базового – от начальной точки линии тренда (дата/значение ценовой шкалы – линия 0) до конечной (линия 1) – и далее вертикальными линиями отмечаются временные интервалы, продолжительность которых соответствует ряду чисел Фибо: 1, 2, 3, 5, 8, 13, 21, 34 и далее. Предполагается, что в дальнейшем все значительные изменения цены должны будут происходить в непосредственной близости от этих временных линий.

Нужно понимать, что расчеты по данному индикатору ведутся в размерности выбранного таймфрейма, то есть чем больше периодов (свечей) включается в единичный интервал, тем больше получается общий «размах» построений. Построенные линии будут «реже» попадаться на пути цены, но чем больше расстояние между ними, тем выше будет статистическая вероятность их отработки − так, по крайней мере, предполагает данная методика. Иногда лучше включить в интервал меньше свечей, но обеспечить более корректный угол наклона базовой линии (примерно 45°).

При этом достоверность прогноза во многом зависит от того, какое движение было выбрано в качестве базиса. Достаточно выбрать ошибочное (нехарактерное) движение в качестве базиса для временных зон и ошибка будет накапливаться, что в результате покажет совершенно иное положение вертикальных линий.

Построение временного ряда на спекулятивном движении с быстрым последовательным откатом дает некорректный результат – временные линии располагаются слишком близко и дальнейшие построения могут не попасть на моменты действительно сильного движения.

Помимо этого, любители данного метода используют так называемый «принцип накопления»: на один график наносят несколько временных рядов Фибоначчи (обычно с разных таймфреймов), а потом обращают особое внимание на диапазоны, где размещаются несколько расчетных вертикальных линий. В этот период стоит ждать или спекулятивной активности, или разворота – это уже оценивается по дополнительным сигналам.

Несколько практических примеров

При достаточно эмпирическом подходе к расчетам, на самом деле нет явных причин абсолютно не доверять таким методикам. При анализе любых временных элементов (линий, точек, зон) стабильное поведение цены нужно расценивать как продолжение текущей тенденции. С другой стороны любое явное несоответствие временных меток и поведения цены нужно трактовать как вероятность какого-либо серьезного изменения.

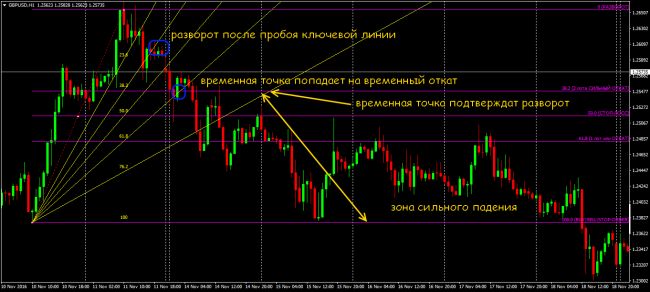

Если торговый актив достаточно волатилен даже при стабильном состоянии рынка, как, например, GBP/USD, то, как правило, временные точки «опаздывают» к факту сильных движений, особенно при использовании Веера Фибоначчи. При пробое сильных ценовых уровней наличие такой точки будет подтверждать текущий торговый сигнал (разворота или продолжения). Кроме того, веер Фибо имеет довольно широкую «пустую» зону от 76,4% до 100%, в которой при сильно выраженном тренде временных сигналов нет.

При совместном использовании выше линии Ганна более сильные временные сигналы подает веер Фибоначчи, а ниже единичной линии − веер Ганна.

Все временные расчеты имеют смысл только в ситуациях явно выраженного тренда. если на текущем периоде флет (пусть даже достаточно широкий,) то для построения любого веера переходить на больший таймфрейм.

Угол наклона базовой линии Ганна в 45° возможен только в теории, но его значение можно вручную корректировать параметром «масштаб» при построении веера. Однако слишком большое или слишком малое значение будет сильно искажать временной прогноз, причем гораздо сильнее, чем ценовой.

Не забываем, что этот самый «масштаб» измеряется в обычных ценовых пунктах, поэтому логичным будет выбирать его в соответствии со средней волатильностью в данном периоде на основе данных, как минимум, за предыдущих 3-6 месяцев – это поможет корректно учесть все самые свежие «нестандартные» броски цены.

Сильные движения (вроде недавнего по фунту в связи с Brexit)ломают любые статистические прогнозы и возможным временным сигналам можно будет доверять только после компенсации рынком такого движения, как минимум, на 60-70%. Уровни Фибо в таком случае можно попробовать заменить на уровни Мюррея и отслеживать их точки пересечения с линиями стандартного веера, так как уровни Мюррея быстрее перестраиваются в новый ценовой диапазон.

Построенный веер всегда имеет целый комплект ключевых точек, но все они имеют разное статистическое значение Теоретически, чем сильнее ценовые уровни в точке пересечения, тем вероятнее движение цены в этот «будущий» момент. Насколько сильным этот сигнал окажется − в реальных ценовых пунктах − будет определяться будущими торговыми условиями (объемы, фундамент, текущие корреляции). На примере ниже можно было заранее предположить сильное движение от точки пересечения линии веера Фибо с самым верхним разворотным уровнем одноименной сетки, но его абсолютное значение могло быть в рамках обычной среднедневной волатильности, если бы эта временная точка не совпала с сильными фундаментальными факторами, например, временем выхода новостей.

И в качестве заключения…

Все, что касается временных прогнозов, всегда приблизительно и ненадежно. Указанные выше рекомендации ни в коей мере не претендуют на жесткие правила и могут применяться только в качестве некоторых элементов полноценной стратегии. Такие приемы полезны в только ситуациях, когда рынок достаточно техничен и ожидается отработка стандартных графических фигур или ценовых уровней, кроме того, в таких случаях нужна дополнительная информация о текущих объемах. При анализе полученных временных точек обязательно выполняется фундаментальный анализ.

Естественно, что любой временной, как и стандартный ценовой, расчет по Вееру Фибоначчи или Вееру Ганна, имеет смысл только на таймфреймах не ниже М30-H1 и при обязательной оценке текущей (а по возможности − и будущей) фундаментальной ситуации (новости, статистика, открытие/закрытие сессий, торговой недели). На более мелких периодах подобный временной прогноз вообще не имеет смысла.

Не забываем: после любых спекулятивных движений, даже если общий тренд визуально не ломается, текущие экстремумы, пусть слегка, но меняются. Именно поэтому предлагаемые графические конструкции для временного прогноза рекомендуется корректировать. Если основные (горизонтальные) ценовые уровни обычно сохраняются, то смещение линий веера даже на 5-10 пунктов могут существенно сместить расчетные временные точки, так что любые попытки установки отложенных ордеров на открытие по такому «ключевому» времени, в том числе и советниками − не рекомендуются. Пока стабильной техники временного прогноза не придумали и контролировать время на финансовом рынке не удается, но статистика, накопленная по методике Ганна, показывает неплохой результат. А значит те, кто пытается оптимизировать свои ожидания рынка – могут попробовать. Источник:

Социальные кнопки для Joomla

70809

70809